出品|三言财经

作者|王白聿

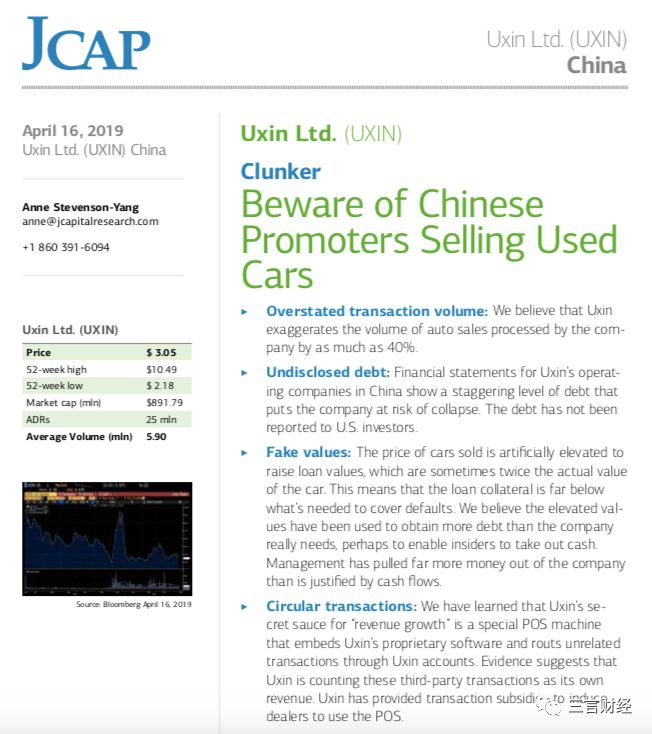

三言财经4月17日消息,美奇金投资(J Capital Research)发表了一份关于优信(UXIN.US)二手车平台的强烈做空报告。

报告提到,优信夸大其汽车交易量高达40%,并存在隐藏债务,优信创始人戴琨中饱私囊,把2.8亿美元从公司转移。报告认为优信毫无诚信可言,建议投资者撤出优信。

三言财经对报告主要内容进行了整理和编译。

虚高的交易:

夸大其汽车交易量高达40%

报告认为,优信夸大其汽车交易量高达 40-50%。

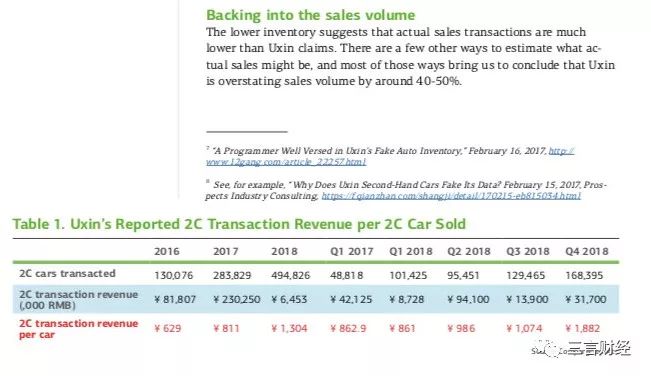

一位优信销售人员透露,销售汽车的支付给优信的佣金一般在2000-3000元人民币之间。但根据计算,这一费用要低得多,这表明优信夸大了它销售的汽车数量。

根据优信公布的交易收入和出售的汽车数量计算,2018年交易费用为1304元人民币,这表明即使承认交易收入为真实收入,优信也只能销售其报告中汽车销售量的一半。

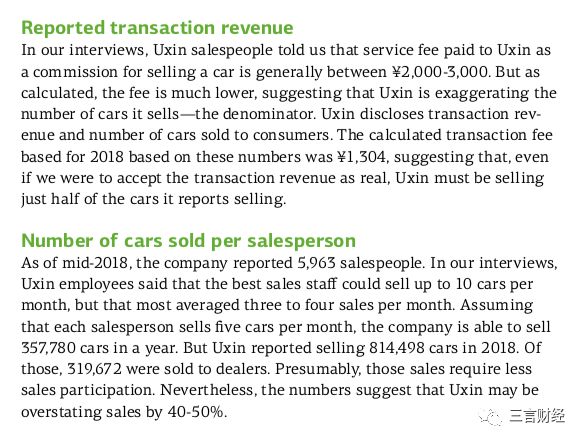

截至2018年年中,优信公司报告了5963名销售人员。在采访中,优信的员工表示,最好的销售人员每月最多可以销售10辆汽车,但大多数人平均每月销售3到4辆。

假设每个销售人员每月销售5辆汽车,公司一年内可以销售357780辆。但优信报告称2018年销量为814498辆。其中,319672辆卖给了经销商。数据显示,优信可能将销售额高估了40-50%。

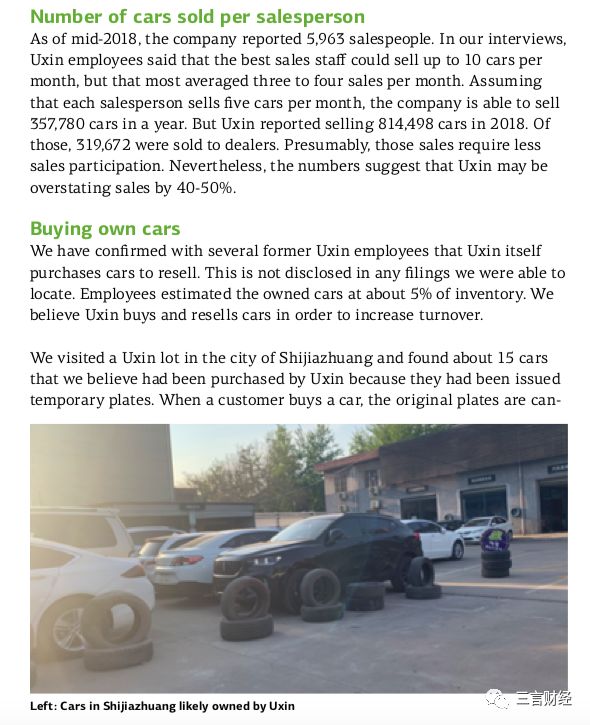

另有前优信员工透露,优信自己购买汽车转售。员工估计拥有的汽车约占库存的5%。报告认为优信购买和转售汽车是为了增加营业额。

隐藏的债务:

子公司债务高达241亿人民币

优信在中国运营实体公司的财务报告显示,公司债务水平高之惊人,公司面临倒闭风险。

在优信子公司凯枫融资租赁(杭州)有限公司2016-2017年的一份财务报表中,公司帐面上的债务高达241亿元人民币,是优信市值的两倍多,而债务未在美国财务报表中披露。

报告认为,优信将汽车作为抵押品,并在“租赁”期间拥有这些汽车。截至2017年12月31日,凯枫融资持有248亿元人民币的借款和2414亿元人民币的长期资产。资产应该是客户支付贷款时持有的汽车。

优信在其IPO招股说明书中报告:“通过我们的贷款便利化服务购买的汽车被抵押作为抵押品。”报告认为,这一庞大的债务融资可能被用于将钱转移到国外。

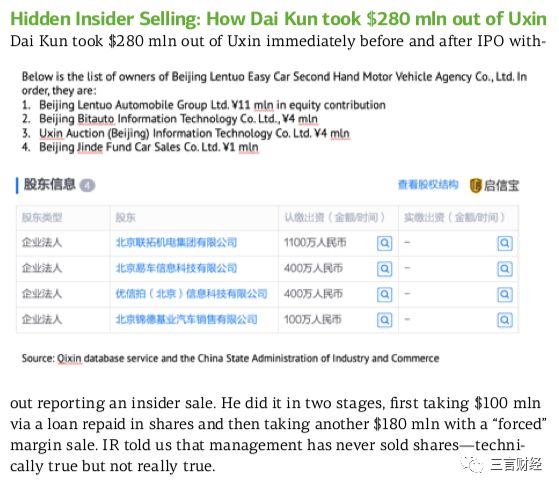

报告还发现,优信在北京联拓二手车市场(Beijing Lentuo Second Hand Auto Market)拥有未披露的20%股权。不过一位优信受访者表示不清楚优信是否与北京联拓进行交易,但他表示,在线销售平台设立了线下汽车公司,以产生交易并减少税收。

虚假的金额:

蓄意抬高汽车账面价值以获得更高贷款金额

蓄意抬高汽车账面价值以获得更高贷款金额,有时高达两倍。这意味着贷款抵押物价值远低于偿付违约所需的金额。

报告认为,被高估的价值是用于获取公司真实需求以外的贷款,同时,内部人员从公司内抽取的现金数额远远大于正常的现金流流出。

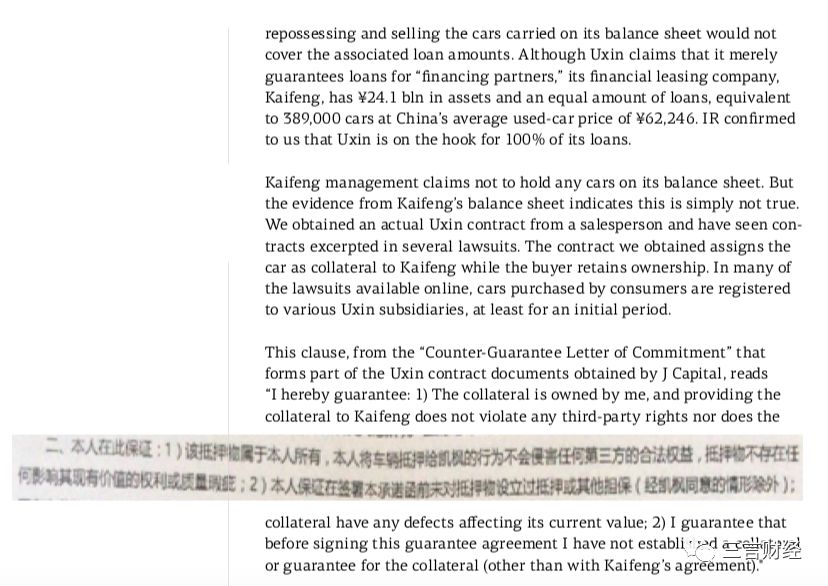

尽管优信称它只为“融资伙伴”提供贷款担保,但其金融租赁公司凯枫(Kaifeng)的资产为241亿元人民币,贷款金额与之相等,相当于389000辆汽车,中国的平均二手车价格为62246元人民币。

一份从销售人员那里获得的优信合同显示,优信将汽车作为抵押品给凯枫,而买方保留所有权。

而此前,媒体和法律案件都有大量证据证明优信欺骗性贷款,实际提高了贷款价值。

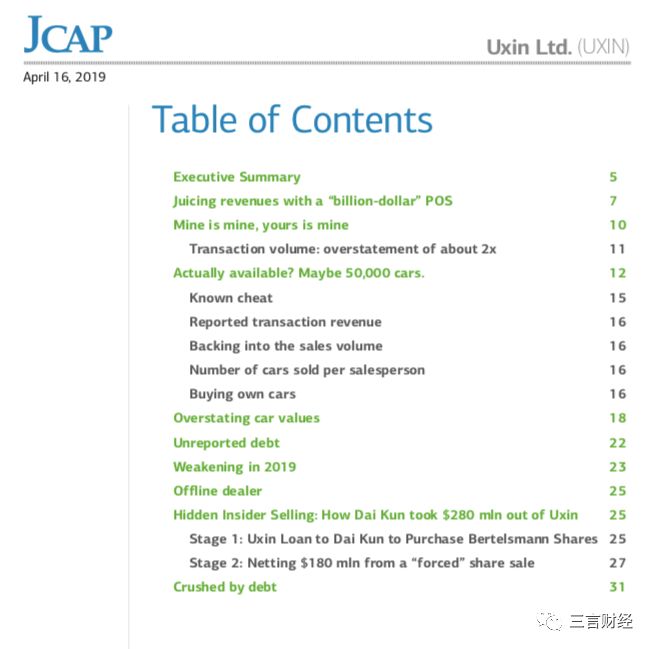

循环的交易:

专属软件能将无关的交易汇入优信的账户

我们发现优信获得“收入增长”的秘笈是一种特殊的 POS 机,机器内部嵌有的优信专属软件能将其他无关的交易汇入优信的账户。

证据表明,优信把这些第三方交易皆记做自己的收入。优信为这些参与并使用 POS 机的车商提供交易补贴。

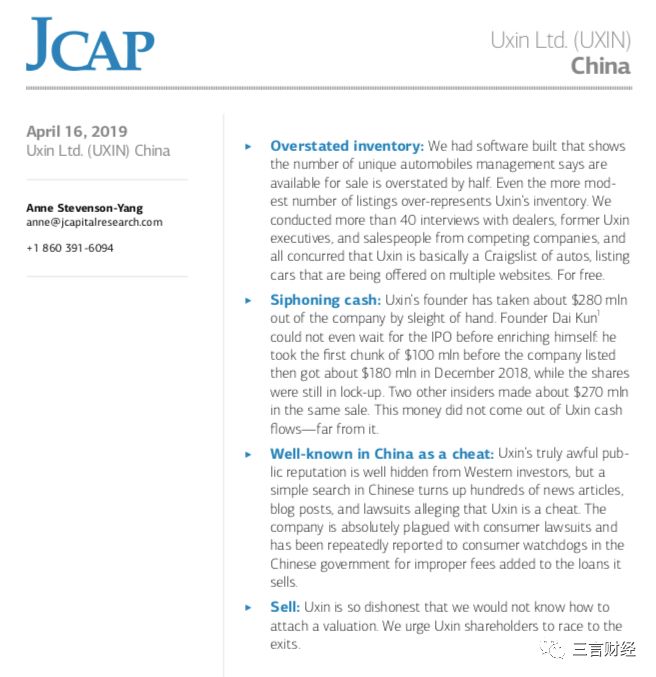

夸大的库存:

库存数量被夸大了一半

通过自己设计的软件获取网站的数据结果显示,不重复的可售汽车数量被夸大了一半。

即便是最保守的上架车辆数量也是大于优信的真实库存。在进行的40多个采访,对象包括车商、优信前任高管、竞争对手公司的售人员,他们一致表示优信就是一个汽车类的Craigslist网站,上面显示的车辆会在不同网站重复展示,而且是免费的。

例如,2018年8月注册的2017帕萨特,里程表上有10000公里,在优信和Che168上都被列出。

上海一家中国最大的二手车经销商的经理说,大多数汽车都是从经销商那里购买的,经销商在网上出售汽车后,通常还是会继续在网页上展出。

有经销商表示,优信员工有时在没有授权的情况下在二手车市场拍摄汽车。

总的来说,报告估计优信只有已发布库存的50-60%。 在上海采访的经销商表示:“为了让数字看起来漂亮,所有在线二手车经销商都想办法在他们的网站上增加库存,而有30%,甚至40%是假的。”

吸走的现金:

创始人瞒天过海把2.8亿美元从公司转移

优信创始人瞒天过海把2.8亿美元从公司转移。创始人戴琨甚至都等不到 IPO 就中饱私囊:他在上市之前就先拿走了第一批 1 亿美元,之后在 2018 年 12 月又获取了1.8亿美元,那时股票仍属于定期。另外两名内部人员在同一交易中获利 2.7 亿美元,这些钱不是来自现金流。

第一阶段:优信向戴琨贷款购买Bertelsmann股份

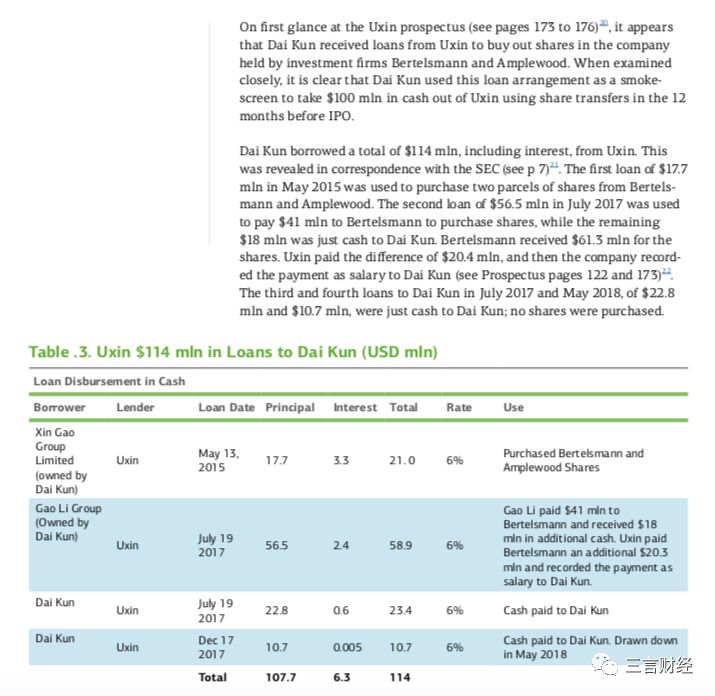

乍一看优信招股说明书(见第173至176页),似乎戴琨从优信获得贷款购买Bertelsmann和Amplewood投资公司持有的股份。很明显,戴琨利用这笔贷款安排作为烟幕,在IPO前的12个月内通过股权转让从优信手中拿出1亿美元现金。

戴琨向优信借款总计1.14亿美元,包括利息。这在与SEC(见第7页)的通信中有披露。2015年5月的第一笔1770万美元贷款用于从Bertelsmann和Amplwood购买两批股票。2017年7月的第二笔贷款为5650万美元,用于向贝塔斯曼支付4100万美元购买股票,其余1800万美元只是戴琨的现金。贝塔斯曼获得了6130万美元的股份。

优信支付了相当于2040万美元的差额,然后公司将支付记录为戴琨的工资(见招股说明书第122和173页)。2017年7月和2018年5月向戴琨提供的第三笔和第四笔贷款分别为2280万美元和1070万美元,仅仅是戴琨的现金; 没有购买股票。

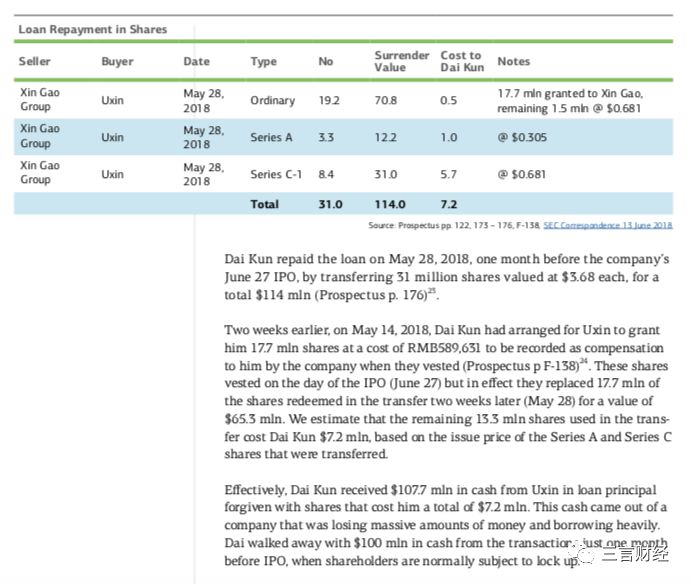

戴琨于公司6月27日首次公开募股前一个月,于2018年5月28日偿还贷款,转让3100万股,每股价值3.68美元,总计1.14亿美元(招股说明书第176页)。

两周前,在2018年5月14日,戴琨安排优信以589631元人民币的费用向其授予1770万股股票,并在其授予时由公司记录为对其的补偿(招股书P F-138)。这些股票在首次公开募股(6月27日)当天授予,但实际上,它们在两周后(5月28日)以6530万美元的价格替换了在转让中赎回的1770万股股票。根据已转让的A系列和C系列股票的发行价,我们估计戴琨转让剩余1330万股股票的价格为72万元。

实际上,戴琨从优信获得了1.077亿美元的现金,贷款本金被免除,股票总价值720万美元。这些现金来自一家损失惨重、举债严重的公司。在首次公开募股前一个月,戴琨从交易中获得1亿美元现金,当时股东通常会被锁定。

第二阶段:从“强制”股票出售中净赚1.8亿美元

2017年10月,戴琨拿出1亿美元贷款,以5700万股优信股份作为抵押,由Kingkey New Era Auto Industry Limited控股,其中他拥有40%的股份。贷方是香港上市的中国国有企业,名为中国华融资产管理股份有限公司(香港2799),是中国最大的不良资产管理公司。根据贷款条款,股票销售收入超过所欠资金将归戴琨所有。优信于2018年12月27日在SC 13D填写中提交了概述贷款及其如何用于没收股份的文件。

该条款称,如果股价连续五个交易日低于某一LTV比,则可以追加保证金。戴琨可以部分偿还贷款,在两天内追加资本,或者退股。该条款生效后的五个交易日,即2018年12月3日至7日,LTV跌破该比率,报告估计该比率为1:2。戴琨被要求支付或提供进一步的抵押品。他没有,而且这些股票在2018年12月14日被扣押(见13D第10页)。

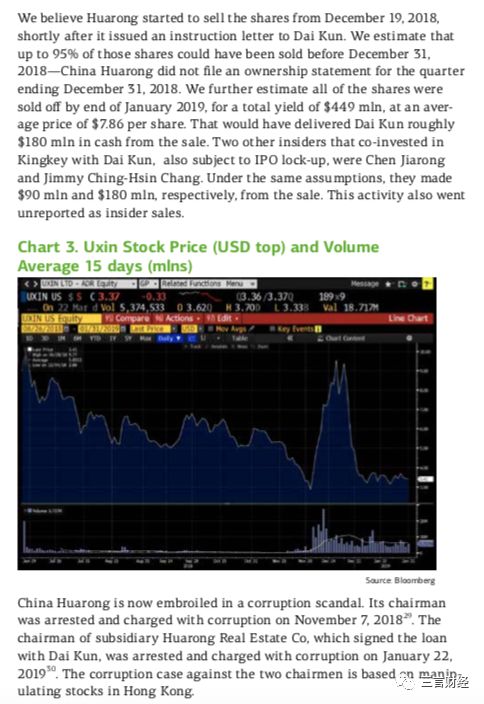

在大规模出售之前,股价涨了三倍,成交量异常之高,因为华融抛售了头寸,导致优信在一个交易日内下跌21%,然后在两周内下跌64%。在2018年12月1日之前的七个月中,平均销售量为每天800,000,在2018年11月甚至更低,平均为40万。然而,12月份的日均交易量为960万股,比11月增加了24倍。虽然12月最初几天的股价是自上市以来的最低点,但在出借人开始出售的时候,它在12月19日攀升至历史新高。

优信于2018年12月26日提交了一份SC13D披露文件,这是在股票大规模出售一周后,因此股东们没有收到任何警告。报告估计,在披露之前,被查获的5700万股股票中有三分之二已被抛售。披露当日,股价下跌21%。本次出售未附加任何锁定条款。

贷款条款规定,当股票因追加保证金而被扣押时,所有股票都可以出售,偿还1亿美元后的任何剩余资金将返还给戴琨。优信于2018年12月27日在SC 13D填写28中提交了包含所有这些信息的文件。根据下面的计算,这笔交易的意外收入约1.8亿美元进了戴琨的口袋。

报告认为,在向戴琨发出指示信之后不久,华融开始在2018年12月19日开始出售股票。报告估计,截至2018年12月31日的一个季度,中国华融最多有95%的股份可能已经售出。截至2018年12月31日的一个季度,中国华融没有提交所有权声明。

报告进一步估计,截至2019年1月底,所有股票均以每股7.86美元的平均价格售出,总收益为4.49亿美元。这将为戴琨提供约1.8亿美元的现金。与戴琨共同投资Kingkey的另外两名内部人士是Chen Jiarong and Jimmy Ching-Hsin Chang,他们也面临IPO锁定。在同样的假设下,他们从出售中分别获得了9000万美元和18000万美元。这一活动也未作为内幕交易进行报告。

中国华融现在卷入了腐败丑闻。其董事长于20182年11月7日被逮捕并被控腐败。与戴琨签订贷款的子公司华融房地产有限公司董事长于2019年1月22日被逮捕并被控腐败。两位董事长的腐败案在于操纵香港股票。

追缴保证金和出售股份的时间是第一宗腐败案发生后的第二个月,而股份清算则是在第二宗腐败案发生前完成的。报告认为这不是巧合。报告认为,这笔贷款与腐败调查有关联只是时间问题。华融如果愿意的话,它很容易操纵优信股票的交易。

报告认为,优信交易事件具有共谋的特征,可能使优信成为调查人员关注的焦点。中国华融资产管理有限公司于2017年10月通过华融房地产公司向戴琨提供了贷款,之后又有四家实体在贷款中使用了特殊用途的BVI车。这笔贷款是在优信上市之前发放的,这意味着股票抵押物不是流动的。这存在异样,首先,因为IPO不会发生的风险。第二,用作抵押品的股票不受锁定。第三,原始贷款不包括保证金。保证金准备金于2018年9月28日增加,并于2018年12月1日生效。

如果优信在去年12月的巨额抛售中与教唆华融有任何关系,优信可能会在中国的相关腐败案件中受到调查。

此外,报告还提到,优信在国内糟糕的口碑和信誉是不为西方投资者所熟知的,但通过简单的 中文搜索我们就可以看到数百条指控优信欺诈的新闻、博客文章和法律诉讼。公司显然深受这些消费者诉讼的困扰,多次被消费者向中国政府消费者权益机构举报其在售 贷款中增加不合理费用。

报告最后表示,优信毫无诚信所言,以致于无法为其进行估值。因此强烈建议优信的投资者加速退出的步伐。

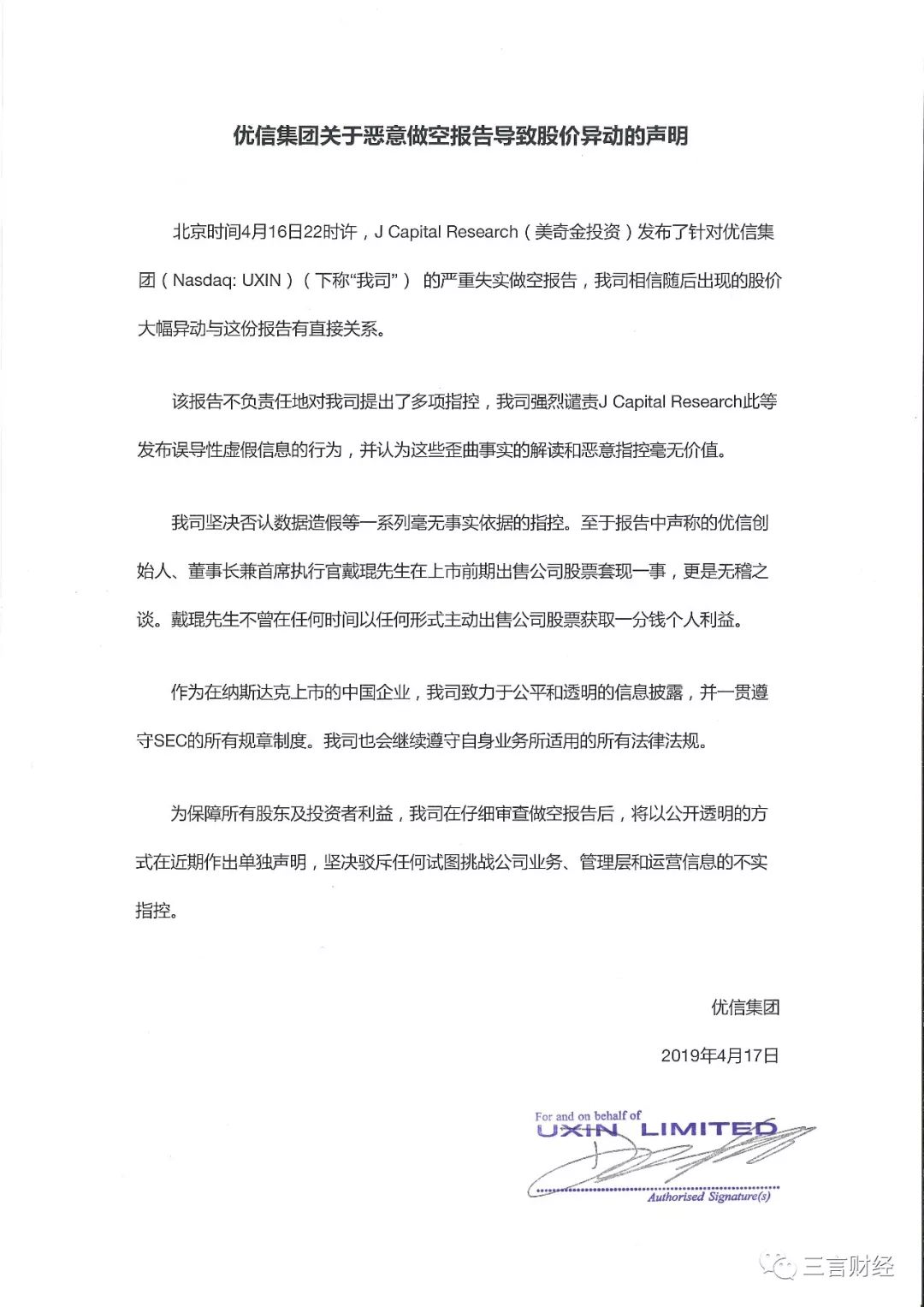

优信回应做空报告:

严重失实,戴琨套现一事更是无稽之谈

受报告影响,优信股价跌幅明显,至收盘时跌幅36.07%。

今日上午,优信集团发布关于恶意做空报告导致股价异动的声明,称做空报告严重失实,坚决否认数据造假等一系列毫无事实依据的指控,戴琨套现一事更是无稽之谈。

声明称,强烈谴责J Capital Research此等发布误导性虚假信息的行为,并认为这些歪曲事实的解读和恶意指控毫无价值。

优信集团表示,为保障所有股东及投资者利益,公司会在仔细审查做空报告后,将以公开透明的方式在近期作出单独声明,坚决驳斥任何试图挑战公司业务、管理层和运营信息的不实指控。